Mediante la Resolución General Nro. 5321/2023 (B.O. 24/1/2023), la AFIP estableció un nuevo Régimen de Facilidades de Pago de carácter permanente destinado a la regularización de obligaciones impositivas y de los recursos de la seguridad social, de multas impuestas, cargos suplementarios por tributos a la importación o exportación y liquidación de los citados tributos comprendidas en el procedimiento para las infracciones.

En un marco de creciente crisis económica-financiera, el gobierno resolvió fijar nuevas condiciones para la normalización de deudas tributarias que mantienen los administrados, considerando conveniente la adopción de medidas orientadas a mejorar ciertas condiciones de adhesión a planes de facilidades de pago.

Recordamos que mediante las Resoluciones Generales Nro. 4057 y Nro. 4268, se establecieron regímenes para la regularización de deudas originadas en el Impuesto a las Ganancias y Bienes Personales, y en las obligaciones impositivas, aduaneras y de la seguridad social, respectivamente. Ambas normas quedarán sin efecto por imperio de la Resolución Nro. 5321, la cual dispone nuevas formalidades, plazos y requisitos que deberán observar los contribuyentes al momento de adherir al nuevo régimen de facilidades.

La regularización de obligaciones en el marco del nuevo régimen de facilidades de pago, contempla la obtención de beneficios, entre los cuales encontramos:

- Reducción de las contribuciones con destino al Régimen Nacional de la Seguridad Social, siempre que se trate de establecimientos educativos de gestión privada, según lo dispuesto por el art. 20 de la Res. Gral. Nro. 4.158/1996.

- Considerar regularizado el importe adeudado de acuerdo con lo previsto por el art. 26 de la Res. Gral. Nro. 1.566; el cual incluye la posibilidad de adherir obligaciones a planes de facilidades de pago o regímenes de ayuda financiera.

- Obtener el levantamiento de la suspensión del deudor en los “Registros Especiales Aduaneros”, cuando se trate de deudas de carácter aduanero. La anulación, el rechazo o la caducidad del plan por cualquiera de las causales previstas, determinará la pérdida de los beneficios indicados precedentemente. En el caso de rechazo del plan, el decaimiento de los beneficios surtirá efecto a partir de la notificación de la resolución respectiva.

La Resolución General Nro. 5321 entrará en vigencia el 1° de febrero de 2023.

1. Obligaciones incluidas y excluidas del Régimen

Las obligaciones que pueden ser regularizadas mediante el nuevo Régimen son:

- Obligaciones impositivas y de los recursos de la seguridad social, incluidos los intereses y multas vencidas o cuya fecha de vencimiento opere en el mes de la presentación del plan de facilidades de pago (salvo lo dispuesto para las Medianas Empresas -Tramo 2 para la regularización del Impuesto al Valor Agregado).

- Multas impuestas, cargos suplementarios por tributos a la importación o exportación y liquidaciones de los citados tributos comprendidas en el procedimiento para las infracciones, así como sus intereses (conforme la normativa aduanera).

Desafortunadamente, el Régimen no contempla la posibilidad de (i) reducir los montos correspondientes a los intereses devengados, ni (ii) la liberación de las sanciones oportunamente impuestas.

Quedan expresamente excluidas de la posibilidad de adhesión las siguientes obligaciones:

- Retenciones y percepciones, ya sean impositivas o previsionales, por cualquier concepto, practicadas o no, excepto (i) los aportes personales correspondientes a los trabajadores en relación de dependencia, y (ii) aquellas susceptibles de ser incluidas en el plan por deuda proveniente de la actividad fiscalizadora (ajustes y/o las multas formales y materiales resultantes de la actividad fiscalizadora, determinaciones de oficio por obligaciones impositivas y las actas y/o resoluciones por obligaciones de los recursos de la seguridad social), o en el plan por deudas de retenciones y percepciones.

- Los anticipos y/o pagos a cuenta.

- El IVA cuando se cancele en virtud de:

- Prestaciones de servicios realizadas en el exterior cuya utilización o explotación efectiva se lleva a cabo en el país.

- Prestaciones de servicios digitales.

- Prestaciones de servicios realizadas en el país por sujetos radicados en el exterior.

- Los aportes y contribuciones con destino al Régimen Nacional de Obras Sociales, excepto cuando correspondan a contribuyentes adheridos al Régimen Simplificado para Pequeños Contribuyentes.

- Las cuotas destinadas al pago de ART.

- Los aportes y contribuciones con destino al régimen especial de seguridad social para empleados del servicio doméstico.

- Las cotizaciones fijas correspondientes a los trabajadores en relación de dependencia de sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes devengadas hasta junio de 2004.

- Los aportes y contribuciones con destino al Registro Nacional de Trabajadores Rurales y Empleadores y al Registro Nacional de Trabajadores y Empleadores Agrarios.

- Los impuestos internos establecidos para los cigarrillos, y el impuesto adicional de emergencia sobre el precio final de venta de cigarrillos.

- Las cuotas de planes de facilidades de pago vigentes.

- Los importes fijos mensuales correspondientes al Régimen Simplificado del Impuesto sobre los Ingresos Brutos y de la Contribución que incide sobre la actividad comercial, industrial y de servicios – cualquiera fuese su denominación.

- Las obligaciones regularizadas en planes de facilidades de pago vigentes, excepto que surjan de un ajuste resultante de una acción fiscalizadora registrado en los sistemas de la AFIP.

- Las obligaciones susceptibles de ser regularizadas a través del plan de facilidades permanente implementado para la regularización de deudas generadas en la exclusión del Régimen Simplificado para Pequeños Contribuyentes, aún las provenientes de ajustes.

- Las obligaciones incluidas en planes de facilidades de pago cuya caducidad opere según lo dispuesto por la RG 5321/2023 y aquellas incluidas en planes de facilidades de pago correspondientes a las obligaciones derivadas del Impuesto a las Ganancias y Bienes Personas (RG Nro. 4057) y obligaciones tributarias (RG Nro. 4268), cuya caducidad opere con posterioridad a la publicación de la RG 5321/2023, excepto que se trate de saldos susceptibles de ser regularizados en un plan por deuda proveniente de la actividad fiscalizadora de la AFIP.

- Las obligaciones incluidas en planes de facilidades de pago por deudas provenientes de la actividad fiscalizadora.

- Los tributos y/o multas que surjan como consecuencia de infracciones al artículo 488 del Régimen de Equipaje del Código Aduanero.

- Los intereses, multas y demás accesorios relacionados con los conceptos precedentes, excepto los intereses sobre el capital cancelado de anticipos, pagos a cuenta, retenciones y percepciones, así como las situaciones mencionadas para el Impuesto al Valor Agregado.

Asimismo, quedan excluidos de la posibilidad de adhesión los siguientes sujetos:

- Los condenados por alguno de los delitos previstos en la Ley Penal Tributaria, la Ley de Delitos Tributarios, y los mencionados en el Título IX de la Ley de Impuesto a las Ganancias.

- Los condenados por delitos comunes que tengan conexión con el incumplimiento de obligaciones impositivas, aduaneras y de los recursos de la seguridad social, propias o de terceras personas.

- Los condenados por los delitos tipificados en los arts. 176 a 180 del Código Penal de la Nación.

- Las personas jurídicas en las que sus socios gerentes, administradores, directores, síndicos, miembros del consejo de vigilancia, consejeros o quienes ocupen cargos equivalentes en las mismas, hayan sido condenados por infracciones a (i) la Ley Penal Tributaria, (ii) la Ley de Delitos Tributarios, (iii) las mencionadas en el Título IX de la Ley de Impuesto a las Ganancias, o (iv) por delitos comunes que tengan conexión con el incumplimiento de obligaciones impositivas, aduaneras y de los recursos de la seguridad social.

- Los responsables solidarios respecto de las obligaciones comprendidas por el ejercicio de su actividad.

- Los garantes por obligaciones impositivas y aduaneras contempladas por el régimen de garantía.

Las exclusiones que hacen alusión a las condenas por delitos o infracciones serán de aplicación siempre que exista sentencia firme y en tanto la condena no se encontrara cumplida.

2. Clasificación de los Contribuyentes

La norma establece tres tipos de contribuyentes:

- Pequeños Contribuyentes. Se entiende por ellos a las personas humanas y sucesiones indivisas que -a la fecha de adhesión al plan de facilidades- se encuentren caracterizadas en el “Sistema Registral” con el código “547 – Pequeño Contribuyente”.

- Micro, Pequeñas y Medianas Empresas -Tramos 1 y 2- con “Certificado MiPyME” vigente a la fecha de adhesión al plan.

- Entidades sin fines de lucro que al momento de la adhesión se encuentren registradas ante la AFIP como (i) Asociación, (ii) Fundación, (iii) Cooperativa, (iv) Cooperativa Efectora, (v) Consorcio de propietarios, (vi) Mutual, (vii) Otras entidades civiles, (viii) Asociaciones simples, (ix) Instituto de Vida Consagrada, (x) Iglesia, Entidades Religiosas, (xi) Iglesia Católica.

- Los demás contribuyentes no mencionados precedentemente.

Respecto a los “pequeños contribuyentes”, la norma establece que las personas humanas y sucesiones indivisas que registren inscripción en los impuestos a las ganancias, sobre los bienes personales y/o en el Régimen Simplificado para Pequeños Contribuyentes serán clasificados cada anteúltimo día hábil del mes de septiembre de cada año -mediante un proceso sistémico- a los fines de ser incluidos bajo la categoría de “pequeños contribuyentes”. Asimismo, deberán cumplir con la totalidad de los requisitos y condiciones que la Resolución establece en el inc. a) del art. 4°.

3. Tipos de Planes

Los planes contemplados en la normativa son: (i) Plan por deuda general, (ii) Plan por deudas correspondientes a impuestos anuales, (iii) Plan por deuda de aportes previsionales de los trabajadores autónomos y/o del Régimen Simplificado para Pequeños Contribuyentes, (iv) Plan por deuda aduanera, (v) Plan por deuda proveniente de la actividad fiscalizadora, y (vi) Planes especiales.

- Respecto al “Plan por deuda general”, alcanza a las obligaciones impositivas y de los recursos de la seguridad social, incluidos los aportes personales de los trabajadores en relación de dependencia -aun cuando las mismas se encuentren en gestión judicial-, así como también sus accesorios.

- El “Plan por deuda de impuestos anuales” comprende las obligaciones vencidas a partir del 1° de enero de 2023 del impuesto a las ganancias y del impuesto sobre los bienes personales, excepto el gravamen correspondiente a las acciones o participaciones en el capital de las sociedades indicado en el art. s/n, incorporado a continuación del art. 25 de la Ley 23.966.

- El “Plan por deudas aduaneras”, incluye a las multas impuestas, los cargos suplementarios por tributos a la importación o exportación y liquidaciones de los citados tributos comprendidas en el procedimiento para las infracciones, así como sus intereses.

- El “Plan por deuda proveniente de la actividad fiscalizadora” abarca a los ajustes y/o las multas formales y materiales resultantes de la actividad fiscalizadora, y a las determinaciones de oficio por obligaciones impositivas y las actas y/o resoluciones por obligaciones de los recursos de la seguridad social.

- Respecto de los “Planes Especiales”, quedarán comprendidos en él:

- Las obligaciones correspondientes a los beneficiarios de la Ley de Emergencia Agropecuaria, como así también a aquellos alcanzados por otros regímenes vinculados a estados de emergencia y/o desastres declarados en determinadas zonas del país por leyes, decretos o normas emitidas por la AFIP.

- Las obligaciones de los contribuyentes que desarrollen actividades afectadas por determinadas circunstancias, de conformidad con las normas que dicte esta Administración Federal, a cuyo efecto se considerará la actividad principal que se encuentre declarada al momento de la adhesión al plan de facilidades de pago, según el Clasificador de Actividades Económicas.

- Asimismo, los planes especiales se encontrarán conformados en función de la obligación a regularizar en:

- Plan por deuda general (alcanza a las deudas por obligaciones impositivas y de los recursos de la seguridad social, incluidas las correspondientes a los aportes previsionales de los trabajadores autónomos y al Régimen Simplificado para Pequeños Contribuyentes).

- Plan por deuda de aportes de la seguridad social correspondientes a los trabajadores en relación de dependencia.

- Plan por deuda de retenciones y percepciones impositivas.

4. Condiciones para la conformación de los Planes de Facilidades de Pago

La constitución de los planes de facilidades de pago estará sujeta a los siguientes lineamientos:

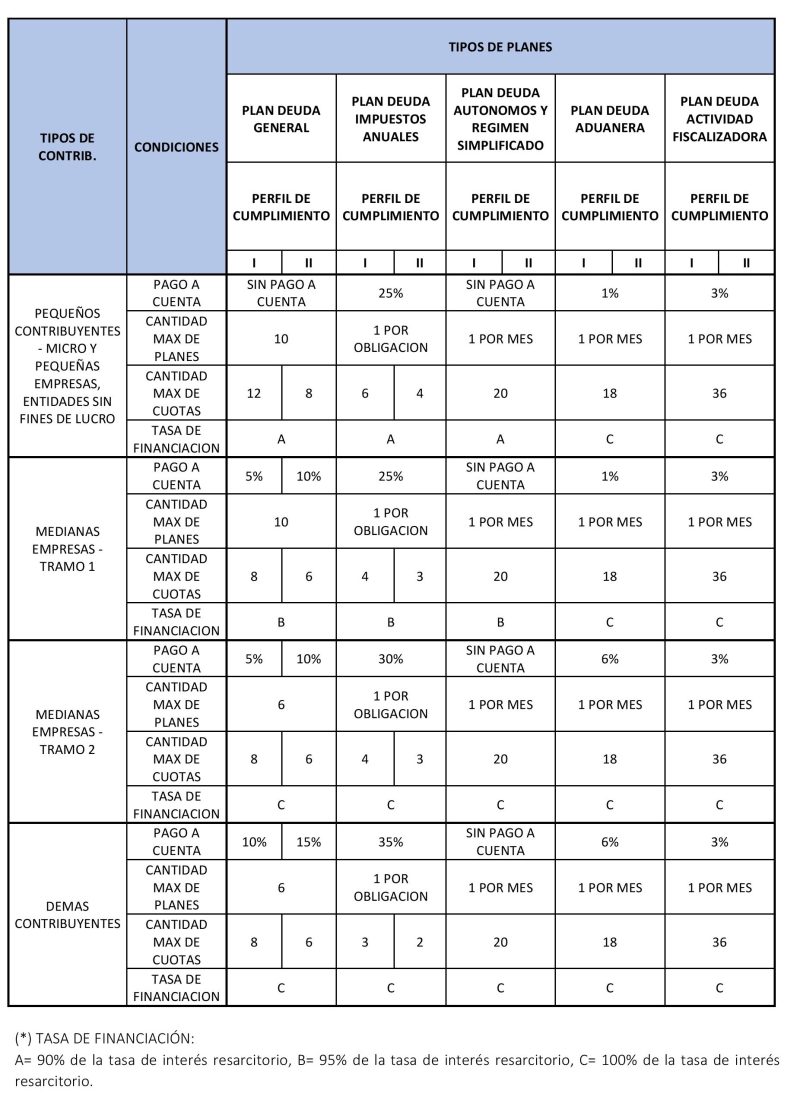

- Según el tipo de contribuyente y el perfil de cumplimiento de sus obligaciones (según lo informado en el SIPER – Sistema de Perfil de Riesgo) quedarán determinados los siguientes parámetros: (i) el pago a cuenta, (ii) la cantidad máxima de cuotas del plan, (iii) la cantidad máxima de planes, y (iv) la tasa de interés de financiación

- Para determinar la cantidad máxima admisible de los planes previstos, deberán restarse de la cantidad que corresponda según tipo de contribuyente y SIPER los siguientes planes: (i) Planes vigentes por deuda general presentados conforme a la presente o por deuda general y/o en gestión judicial de la Res. Gral. Nro. 4.268, (ii) Planes caducos presentados por todo concepto según la presente norma y por las Resoluciones Generales Nros. 4.057, 4.268 y/o 4.166, cuya fecha de caducidad se hubiera registrado en el sistema “Mis Facilidades” dentro de los DOCE (12) meses anteriores a la fecha en que se realiza la presentación, incluido el mes de esta última.

- Características de los Planes:

- Las cuotas serán mensuales, iguales y consecutivas y su monto se calculará aplicando la fórmula que se consigna en el micrositio de este Organismo denominado “Mis Facilidades” (https://www.afip.gob.ar/misfacilidades). El monto mínimo de cada cuota será de PESOS DOS MIL ($ 2.000.-).

- El pago a cuenta se calculará sobre la deuda consolidada, según el tipo de contribuyente, su perfil de cumplimiento y el tipo de plan conforme se indica en el Anexo de la presente. El monto mínimo del pago a cuenta será de PESOS DOS MIL ($ 2.000.-).

- La tasa de interés de financiación -según corresponda a tipo de contribuyente- será la que resulte de aplicar el 90%, 95% ó 100% sobre la tasa de interés resarcitorio -vigente a la fecha de consolidación del plan de facilidades de pago- prevista en el artículo 1° de la Resolución N° 559 del 23 de agosto de 2022 del Ministerio de Economía o la norma que en el futuro la reemplace, la cual a la actualidad es de 5,91% mensual.

- Habiéndose confirmado la cancelación del pago a cuenta, el sistema enviará en forma automática la solicitud de adhesión al plan. En caso que no se exija pago a cuenta, se deberá proceder a su presentación.

- La fecha de consolidación de la deuda será la correspondiente al día de la cancelación del pago a cuenta o, en su caso, de la presentación del plan.

- La presentación del plan será comunicada al contribuyente a través del Domicilio Fiscal Electrónico.

En Anexo I de la Resolución General 5321 se establecen las condiciones para la conformación de los planes a las que quedan sujetos contribuyentes según sea su tipo y las características de las deudas a adherir, las que han quedado dispuestas según el siguiente cuadro:

Por otro lado, se establecen las condiciones para la conformación de los “Planes Especiales”, las que quedan conformadas de la siguiente manera:

La conformación de los Planes deberá efectuarse a través del micrositio “Mis Facilidades” dispuesto en la web de AFIP. A la confección del presente informe no se encontraba activa la solapa “Nuevo Plan” según las condiciones de la RG. Nro. 5321.

5. Requisitos y formalidades para la Adhesión

Los contribuyentes y responsables que deseen adherir a las facilidades del presente régimen deberán cumplir con los siguientes requisitos:

- Poseer Domicilio Fiscal Electrónico constituido.

- Tener presentadas, con anterioridad a la solicitud de adhesión, las declaraciones juradas determinativas de las obligaciones impositivas y de los recursos de la seguridad social, por período fiscal y establecimiento a regularizar.

- Poseer la Clave Única de Identificación Tributaria (CUIT) activa sin limitaciones.

- Poseer la Clave Bancaria Uniforme (CBU) de la cuenta corriente o de la caja de ahorro de la que se debitarán los importes correspondientes para la cancelación de cada una de las cuotas debidamente declarada en el servicio “Declaración de CBU”.

6. Procedimiento – Solicitud de Adhesión al Régimen de Facilidades

Para adherir las obligaciones al régimen de facilidades, los contribuyentes deberán:

- Ingresar con Clave Fiscal al sistema informático “Mis Facilidades”, opción “RG 5.321 – Plan de Facilidades de Pago Permanente”, el que aún no se encuentra disponible en el sitio web de AFIP.

- Respecto a la adhesión correspondiente a multas y tributos aduaneros, previo al ingreso al sistema “Mis Facilidades” el contribuyente deberá cumplir con el procedimiento descripto en el mencionado micrositio y luego incluirlos en un plan de facilidades de pago independiente

- Convalidar, modificar, incorporar y/o eliminar las obligaciones adeudadas a regularizar.

- Elegir el plan de facilidades de pago que corresponda conforme al tipo de obligación a regularizar.

- Seleccionar la CBU a utilizar.

- Generar el Volante Electrónico de Pago (VEP) para la cancelación del pago a cuenta, a fin de consolidar el Plan. El VEP tendrá una validez de 24 horas.

- Si por las características del Plan a generar no se exige el ingreso de un pago a cuenta, se deberá proceder con el envío del mismo.

7. Aceptación de los Planes ingresados

Debe tenerse en cuenta que la solicitud de adhesión no podrá ser rectificada, considerándose aceptada con la generación sistémica del acuse de recibo de la presentación.

El incumplimiento de cualquiera de los requisitos establecidos por este Régimen determinará el rechazo del plan propuesto en cualquiera de las etapas de cumplimiento en el que se encuentre. Habrá que tener especial cuidado toda vez que esta situación implica que los importes ingresados no podrán ser imputados como pago a cuenta o en concepto de cuotas de otros planes de facilidades de pago.

8. Anulación de los Planes adheridos

En caso que los contribuyentes detectaren errores en sus presentaciones, podrán solicitar la anulación del plan de facilidades de pago en cualquiera de las etapas de cumplimiento en el que se encuentre.

A dichos efectos, deberá ingresar al servicio “Presentaciones Digitales”, luego seleccionar el trámite “Planes de pago – Anulaciones, cancelaciones anticipadas totales y otras”, y fundamentar el motivo de la solicitud e indicar el número de plan por el que se realiza la presentación.

Si el contribuyente que anula el plan ya hubiera efectuado el pago a cuenta y/o cuota/s correspondientes al plan conformado, dicho importe podrá ser imputado a la cancelación de las obligaciones que el contribuyente considere, sin que pueda ser afectado a la cancelación del pago a cuenta y/o cuotas de otros planes de facilidades de pago.

9. Cancelación de las cuotas

- Las cuotas vencerán los días 16 de cada mes a partir del mes inmediato siguiente a aquel en que se consolide la deuda y se cancelarán mediante el procedimiento de débito directo en cuenta bancaria.

- Los fondos deberán encontrarse acreditados en las cuentas a partir de la 0:00 hora del día en que se realizará el débito.

- La AFIP no ha establecido un sistema de “prioridades” en el débito para el caso que coexistan varios planes cuyas cuotas se debiten de la misma cuenta.

- Si a la fecha de vencimiento no se hubiera efectivizado la cancelación de la respectiva cuota, se procederá a realizar un nuevo intento de débito directo de la cuenta corriente o caja de ahorro el día 26 del mismo mes.

- Las cuotas que no hubieran sido debitadas en ninguna de las oportunidades indicadas, podrán ser rehabilitadas por sistema; las mismas quedarán sujetas al devengamiento de intereses resarcitorios por el período de mora, los que deberán ingresarse junto con la cuota.

- Habrá que tener en cuenta que la solicitud de rehabilitación de la cuota impaga no impedirá la caducidad del plan de facilidades de pago para el caso que se verifique la existencia de alguna de las causales establecidas por el Régimen. artículo 16, en el plazo que medie hasta la fecha prevista para el pago de la aludida cuota.

- Cancelación Anticipada del Plan: Los sujetos que adhieran a los planes de facilidades de pago podrán solicitar por única vez la cancelación anticipada total del saldo de la deuda comprendida en aquellos, a partir del mes en que se produzca el vencimiento de la segunda cuota.

10. Caducidad de los Planes conformados

La caducidad de los planes de facilidades de pago operará de pleno derecho y sin necesidad de que medie intervención alguna por parte de esta Administración Federal, cuando se produzca alguna de las siguientes causales:

- Falta de ingreso de DOS cuotas consecutivas o alternadas, a los 60 días corridos posteriores a la fecha de vencimiento de la segunda de ellas o falta de ingreso de UNA cuota, a los 60 días corridos contados desde la fecha de vencimiento de la última cuota del plan.

- La falta de ingreso de UNA cuota, a los 60 días corridos de su vencimiento, cuando se trate de:

- Planes por deuda general -inciso a) del artículo 5°- presentados por los sujetos a que se refiere el inciso d) del artículo 4° de la presente -demás contribuyentes- con perfil de cumplimiento II.

- Planes por deuda de impuestos anuales -inciso b) del artículo 5°- presentados por los sujetos a que se refiere el inciso d) del artículo 4° de la presente -demás contribuyentes- con perfil de cumplimiento I o II.

A los fines de determinar la causal de caducidad, se considerará el tipo de contribuyente y el perfil de cumplimiento al momento de la consolidación del plan de facilidades de pago.

Una vez operada la caducidad del plan de facilidades de pago, la AFIP: (i) lo pondrá en conocimiento del contribuyente a través de su Domicilio Fiscal Electrónico, y (ii) quedará habilitada para disponer el inicio de las acciones judiciales tendientes al cobro del total adeudado mediante la emisión de la respectiva boleta de deuda.

Para el caso que se trate de un “Plan de deuda aduanera”, una vez comunicada la caducidad del plan, el Sistema Informático MALVINA (SIM) procederá automáticamente a la suspensión del deudor en los “Registros Especiales Aduaneros”.

11. Deudas en discusión administrativa, contenciosa-administrativa, judicial o en proceso de ejecución fiscal

Los contribuyentes que deseen adherir deudas en discusión administrativa, contencioso-administrativa o judicial, deberán allanarse y/o desistir de toda acción y derecho, incluso el de repetición, por los conceptos y montos por los que formulen el acogimiento.

Al igual que en regímenes anteriores, el allanamiento deberá acreditarse mediante la presentación del formulario de declaración jurada N° 408/PD, a través del servicio con Clave Fiscal denominado “Presentaciones Digitales”, a cuyo efecto deberá seleccionarse el trámite “Presentación F. 408 – Allanamiento o desistimiento”.

Fiscalizada la presentación del allanamiento por parte de la AFIP, ésta comunicará al contribuyente sobre su recepción, y el formulario deberá ser presentado en la instancia de discusión que corresponda.

Para el caso que el contribuyente desee adherir deudas en ejecución judicial por las que se hubiera trabado embargo sobre fondos y/o valores de cualquier naturaleza, la AFIP arbitrará los medios para que se produzca el levantamiento de la respectiva medida cautelar, una vez que se encuentre acreditada la correcta adhesión al Régimen de Facilidades.

En caso de embargos, previo al levantamiento, el contribuyente podrá optar a que se proceda a transferir las sumas efectivamente incautadas con anterioridad a la solicitud de acogimiento al plan de facilidades de pago, y afectarlas al pago total o parcial del capital e intereses. Sólo el remanente impago de dichos conceptos podrá ser incluido en el plan de facilidades de pago.

Queda expresamente establecido que el levantamiento de embargos bancarios alcanzará únicamente a las deudas incluidas en el respectivo plan. El mismo criterio se aplicará respecto del levantamiento de las restantes medidas cautelares que debe solicitarse con carácter previo al archivo judicial.

Costas del Juicio

Para el caso que se adhieran deudas que se encuentren en discusión administrativa, contencioso-administrativa o judicial, u originadas en juicios de ejecución fiscal, los contribuyentes y responsables deberán:

- Costas (excluidos los honorarios correspondientes a representantes del Fisco):(i) si existe liquidación firme a la fecha de adhesión al plan, deberán cancelarse dentro de los 10 días administrativos posteriores a la adhesión; (ii) si no existe liquidación firme, deberán cancelarse dentro de los 10 días administrativos posteriores a que quede firme la misma.

- El ingreso de las sumas en cancelación de costas deberá informarse dentro de los 5 días de haberse ingresado, utilizando al efecto el servicio web “Presentaciones Digitales” – “Ejecuciones fiscales – Presentaciones y comunicaciones varias”.

- Honorarios de los apoderados del Fisco y letrados patrocinantes: Estas sumas podrán cancelarse mediante pago al contado o en cuotas mensuales, iguales y consecutivas, que no podrán exceder de 12 cuotas y su importe mínimo será de $ 2.000 (Pesos dos mil).

- El ingreso de las sumas en cancelación de costas deberá informarse utilizando al efecto el servicio web “Presentaciones Digitales” – “Ejecuciones fiscales – Plan de Pago de Honorarios”.

- La falta de pago de una de las cuotas del Plan de Pago de Honorarios conformado, producirá la caducidad del mismo.